消費税のプラットフォーム課税の導入(令和7年4月1日以後適用)

(1)改正の背景

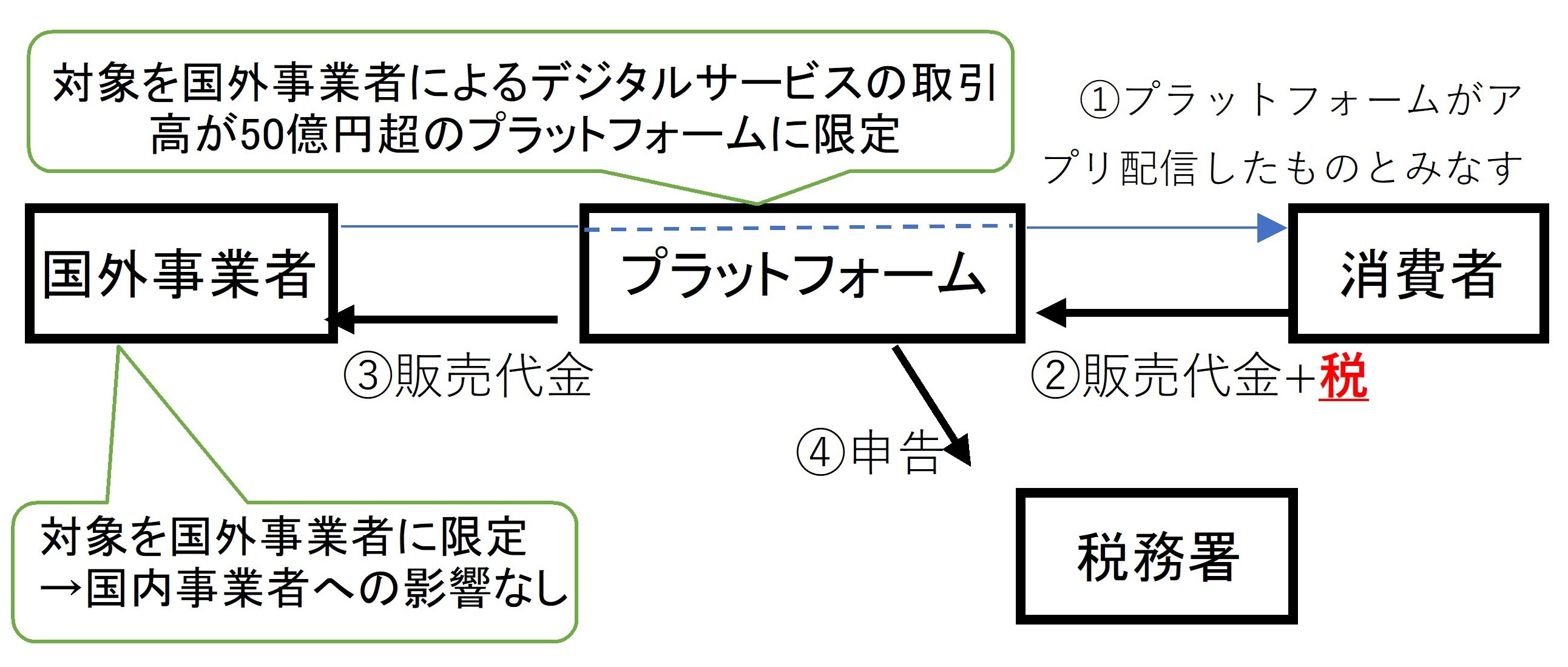

プラットフォーム(Google Play やApp Storeなど。以下、「PF」という)を通じて行われる デジタルサービスには色々な取引の型があるが、スマホアプリ等の提供については、通常、PF事業者は取引の仲介を行うのみであり、実際の取引は個々のサプライヤーが消費者に対してアプリを提供する方式であるため、消費税の納税義務者はPFと契約する個々のサプライヤーとなっている。

こうしたサプライヤーには日本国内に拠点を持たない国外事業者も数多く含まれており、税務当局におけるサプライヤーの情報入手方法が限られているため、その把握は容易ではない。

また、サプライヤーを把握できたとしても、サプライヤーが国外事業者である場合には、その調査にも困難が伴うなど、納税義務者の調査・徴収には限界があり、適正な課税の確保に課題があった。

このような仕組みの中でのPF事業者は、契約関係からすれば取引主体とはならないものの、実質的に金銭の流れも含めて取引を管理しうる立場にあることも踏まえれば、とりわけ国外事業者がサプライヤーとなる取引については、適正な課税の確保の観点からPF事業者に申告納税を担ってもらうことが適当と考えられる。

また、このような課税の方法は諸外国においても、欧州、アジア、北米など多くの国で既に導入されている。 令和5年度の与党税制改正大綱では、PF課税制度について、「国内外の競争条件の公平性も考慮しつつ、適正な課税を確保するための方策を検討する」こととされており、こうしたことを踏まえて、令和6年度税制改正においてPF課税制度を創設することとされた。

(2)改正後の新たな消費税のプラットフォーム課税の仕組み

国外事業者が国内において行う消費者向け電気通信利用役務の提供がデジタルPFを介して行われるものであって、その対価について国税庁長官の指定を受けたPF事業者(以下「特定PF事業者」という)を介して収受するものである場合には、当該特定PF事業者が当該消費者向け電気通信利用役務の提供を行ったものとみなすこととさた(消法15の 2 (1))。これにより、国外事業者が行った消費者向け電気通信利用役務の提供については、契約上の取引主体である国外事業 者ではなく、特定PF事業者自身が行ったものとして、消費税法の規定が適用されることとなる。なお、PF課税は納税主体を国外事業者から特定PF事業者へ転換する仕組みであるため、特定PF事業者は、国外事業者が課税事業者か否かを把握する必要はない。

国税庁長官は、PF事業者のその課税期間において、国外事業者がその提供するデジタルPFを介して国内において行う消費者向け電気通信利用役務の提供に係る対価の額のうち、当該PF事業者を介して収受するものの合計額が50億円(税込)を超える場合には、 当該PF事業者を特定PF事業者として指定することとされた (消法15の 2 (2)前段)。

特定プラットフォーム事業者名簿 令和6年12月6日現在 国税庁公表(一部省略 https://www.nta.go.jp/english/taxes/consumption_tax/0024010-019.pdf)

| デジタルプラットフォームの名称(日本語) | 特 定 プ ラ ッ ト フ ォ ー ム 事 業 者 の 氏 名 又 は 名 称 ( 日 本 語 ) | 指定の効力発生年月日 |

アップストア アップルブックス アップルポッドキャスト | iTunes株式会社 | 令和7年4月1日 |

| エーダブリューエス マーケットプレイス | アマゾンウェブサービスジャパン合同会社 | 令和7年4月1日 |

| グーグルプレイ | グーグル アジア パシフィック プライベート リミテッド | 令和7年4月1日 |

| ニンテンドーイーショップ | 任天堂株式会社 | 令和7年4月1日 |

【参照・引用】財務省HP、国税庁HP

(2025年5月記載)

![]()

(注)当ホームページに記載しております情報の正確性については万全を期しておりますが、 これらの情報に基づき利用者自らが税務申告や各種手続きをされた場合の税務上その他 一切の法律上の責任は保障することはできません。ご了承ください。